Lorem fistrum por la gloria de mi madre esse jarl aliqua llevame al sircoo. De la pradera ullamco qué dise usteer está la cosa muy malar.

Tiempo de lectura: 8 minutos ⌚

Los responsables de la facturación pueden emitir documentos equivalentes en casos de venta de bienes o prestación de servicios específicos. Estos documentos poseen idénticos efectos legales que una factura de venta, siempre y cuando cumplan con los requisitos y condiciones establecidos por la normativa actual.

Mediante el documento electrónico equivalente al recibo de la máquina registradora con sistema POS, el comprador podrá respaldar los impuestos descontables de IVA, gastos y deducciones en el Impuesto sobre la Renta y Complementarios, siempre y cuando se identifique al comprador con su nombre o razón social y su número de identificación o NIT.

En este artículo te guiaremos a través del proceso de configuración de la información de tu negocio, la creación de productos o servicios, la emisión de facturas de venta y otras funciones en el Sistema Punto de Venta (POS).

En este artículo encontrarás:

- Implementación de Facturación Electrónica en Colombia.

- ¿Qué es la factura POS?

- ¿Cómo facturar con el sistema POS?

- Requisitos de la facturación POS.

- Características del sistema POS.

- Contribuyentes que pueden usar la facturación POS.

- Costos y gastos con tiquetes POS – Documentos equivalentes.

- Límites a la facturación POS.

- Calendario y fechas de implementación del documento equivalente.

Implementación de Facturación Electrónica en Colombia

Esta tecnología ha experimentado un notable crecimiento a nivel global. Las empresas la consideran una gran aliada para su crecimiento digital. La ven como una herramienta efectiva para mejorar procesos y reducir gastos.

Él representa la evolución de la factura de papel a una digital, por lo que se alinea con la necesidad imperiosa de cambio de las empresas.

¿Cómo funciona?

El comprobante fiscal generado por una transacción lo firma el contribuyente que lo emite y se envía en formato XML a la DIAN, donde se autoriza. Posteriormente, el comprobante regresa tanto al sistema de facturación del emisor como al correo electrónico del cliente.

En Colombia, desde 2020, toda entidad que realice operaciones comerciales de venta de bienes y servicios en el ámbito nacional debe emitir facturas electrónicas obligatoriamente, pero hubo excepciones para ciertos contribuyentes, que aún podían usar tiquetes o facturas POS.

¿Qué es la factura POS?

El sistema POS es una opción factible para cualquier empresario que maneje puntos de venta y realice ventas al por mayor o al detalle. Este sistema sigue siendo válido incluso con la introducción de la factura electrónica, siempre y cuando cumpla con las disposiciones legales pertinentes.

Principalmente se emplea en establecimientos de venta al por menor, como tiendas, supermercados y restaurantes. Sus ventajas incluyen una implementación sencilla, la emisión rápida del documento para agilizar el proceso de pago y el control de inventario.

Requisitos de la facturación POS

Aunque comúnmente se le llama sistema de facturación, el documento que emite no cumple con todas las características de una factura, sino que se considera un documento equivalente.

Para ello se destacan los siguientes requisitos de acuerdo con el artículo 13 de la resolución 000042 del 2020:

- Incluir el valor total de la operación.

- Registrar la fecha y hora de expedición del documento.

- Desglosar el Impuesto sobre las Ventas (IVA), el Impuesto Nacional al Consumo y el Impuesto Nacional al Consumo de Bolsas Plásticas, en caso de ser aplicables, para cada bien vendido o servicio prestado.

- Mencionar los apellidos y nombre o razón social, el NIT del fabricante del software y el nombre del software utilizado.

- Incluir los apellidos y nombre o razón social, así como el Número de Identificación Tributaria (NIT) del vendedor o prestador del servicio.

- Detallar la cantidad, unidad de medida, descripción específica y códigos de identificación de los bienes o servicios, utilizando códigos que permitan su identificación.

- Indicar la condición de agente retenedor del IVA y autorretenedor en el Impuesto sobre la Renta y Complementarios, así como la calidad de gran contribuyente o contribuyente bajo el régimen simple de tributación (SIMPLE), según corresponda.

Características del sistema POS

De acuerdo con las regulaciones, cada empresa debe expedir facturas y entregarlas a sus clientes. Estas facturas deben llevar un número correlativo y estar previamente autorizadas por la Dirección de Impuestos y Aduanas Nacionales (DIAN).

En ese sentido, este sistema tiene consideraciones específicas que se deben cumplir, entre las que se encuentran las siguientes:

- Fecha y hora del comprobante.

- Registro del número inicial y final de las transacciones diarias efectuadas por cada dispositivo electrónico.

- Discriminación de las ventas brutas de bienes o prestación de servicios por cada departamento, identificando las operaciones exentas, excluidas y gravadas, estableciendo el valor de las ventas por cada tarifa de Impuesto sobre las Ventas -IVA y/o impuesto nacional al consumo. Los descuentos deben ser desglosados por departamentos.

- Totalización de los medios de pago, especificando el número de transacciones y el valor de la operación como: Efectivo, cheques, tarjetas débito, ventas a crédito y bonos.

- Inventario de máquinas registradoras y dispositivos utilizados para expedir el documento equivalente POS, con su serial y ubicación en cada establecimiento, sede u oficina.

- El “comprobante informe diario” debe formar parte integral de la contabilidad y exhibirse en el establecimiento cuando la DIAN lo exija.

- Esta información debe conservarse en el domicilio fiscal del obligado y estar disponible para su exhibición cuando la DIAN lo requiera.

Contribuyentes que pueden usar la facturación POS

Todos los contribuyentes que requieran utilizar el sistema POS pueden hacerlo, siguiendo las condiciones establecidas en el artículo 10 de la Resolución 000042 del 2020.

“Los sujetos obligados a facturar, sin perjuicio de la obligación de expedir factura electrónica de venta, podrán expedir los documentos equivalentes conforme lo dispuesto en el artículo 1.6.1.4.6. El Ministerio de Hacienda aseguró que del Decreto 1625 de 2016, Único Reglamentario en Materia Tributaria y el artículo 13 de esta resolución, si se trata de venta de bienes o prestación de servicios diferentes a los contemplados en el artículo 13 de esta resolución.”, señaló el Ministerio de Hacienda.

Para aquellos contribuyentes que están obligados a emitir estos documentos o de expedición para su validación de estos, no están obligados a emitir facturas de venta o documentos equivalentes. Esto de acuerdo con el artículo 1.6.1.4.12.

A su vez se incluyen las notas de ajuste, las cuales son generadas por los adquirientes que actúan como facturadores electrónicos, contribuyentes del impuesto sobre la renta y complementarios y los responsables del impuesto sobre las ventas (IVA).

Límites a la facturación POS

Las facturas POS solo pueden ser emitidas por cada operación de venta y/o prestación de servicio cuando el valor del producto o servicio, excluyendo cualquier impuesto, no supera el equivalente a 5 Unidades de Valor Tributario (UVT).

Calendario y fechas de implementación del documento equivalente

Para los Grandes Contribuyentes, la fecha límite para la implementación del documento equivalente electrónico y tiquete de máquina registradora con sistema POS fue definida para el 1 de mayo del 2024.

El objetivo de la DIAN es asegurar una transición hacia la Facturación Electrónica que sea más suave y efectiva.

El calendario de implementación general es el siguiente, de acuerdo al tipo de contribuyente:

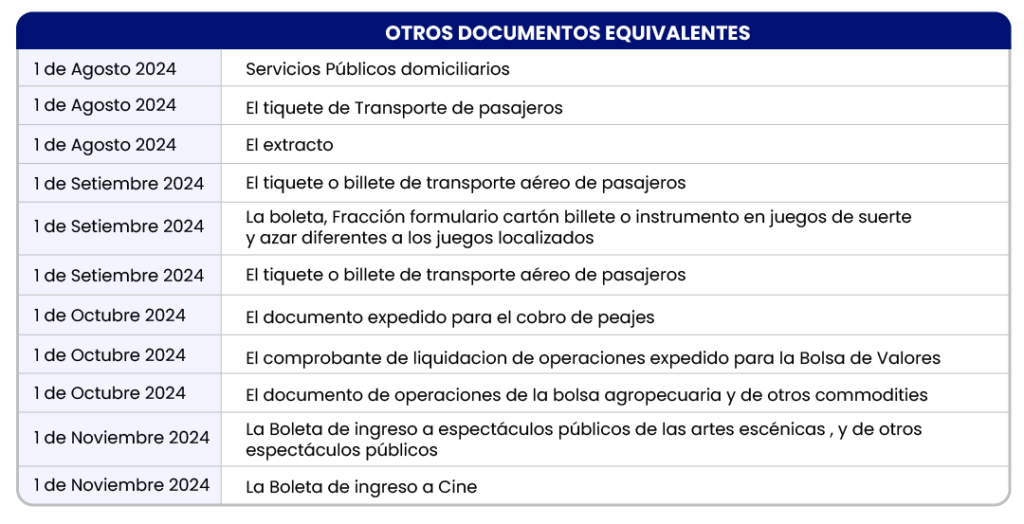

Otros documentos equivalentes:

Podemos ayudarte en GuruSoft

Somos proveedores de Facturación Electrónica autorizados por la DIAN. Tenemos presencia en 10 países de Latinoamérica, incluido Colombia y en España, que es nuestra primera sede de Europa.

Si tu empresa actualmente realiza procesos de facturación POS, con nosotros puedes emitir estos documentos de forma electrónica, con alguno de nuestros modelos de integración web services y .txt.

Nos integramos a cualquier ERP, sea SAP, Dynamics, Oracle, Odoo, sistemas de facturación y desarrollos internos.

Contamos también con una certificación ISO 27001:2013, que asegura los más altos estándares en la seguridad de la información, para tranquilidad de todos nuestros clientes.

Si deseas más información, escríbenos en info.co@guru-soft.com, que con gusto podemos organizar una sesión, para mostrarte todo lo que puedes lograr si te pasas al lago digital.

Escrito por: Catalina Hurtado